銀行の顧客獲得コストを削減する戦略 [2024]

チームの規模にかかわらず、新規顧客の獲得は並大抵のことではありません。銀行のような競争の激しい業界ではなおさらです。同時に、マーケティング予算は減少の一途をたどっており、2023年には企業総収入の平均9.1%であったものが、2024年には7.7%に減少します。

銀行の顧客獲得コスト(CAC)は、銀行の長期的な収益性と持続的な成長の可能性を示す重要なビジネス指標です。

この記事では、銀行の顧客獲得コストについて詳しく説明し、CACを削減するために実行可能なヒントや戦略をご紹介します。

銀行における顧客獲得コストとは?

画像

ネオバンク(フィンテック企業やデジタル・バンキング・プラットフォームで、しばしば「チャレンジャー・バンク」と呼ばれる)の世界市場規模は、2023年に4兆9600億ドルと推定されました。今後数年間は年平均成長率(CAGR)13.15%で成長を続け、2028年には10兆4,400億ドルに達する可能性があると予想されています。

これは、金融サービス業界が現在、比較的限られた利用者の注目を各社が奪い合う競争の激しい業界であることを示すのに十分な指標です。

さらに、欧州を拠点とするいくつかのアプリ専用銀行は、金融商品への新規顧客の取り込みで大きく前進しています:

当然のことながら、このような競争の激化は、銀行セクター全体の顧客獲得・維持コストに上昇圧力をかけています。

顧客獲得コスト(CAC:Customer Acquisition Cost)は、追加顧客の獲得に関連するすべてのコストとリソースの合計であり、投資収益率(ROI)と収益性を最大化しようとする場合、特に銀行業を営む企業にとっては、注視すべき重要な経営指標の一つです。

以下は、銀行業における顧客獲得コストの基本的な計算式です:

顧客獲得コスト(CAC)=支出総額(TS)/新規顧客獲得総額(TNC)

要するに、営業費用やマーケティング費用など、消費者獲得にかかった総費用を、特定の期間内に獲得した新規顧客の総数で割るということです。

注意しなければならないことがひとつあります:

顧客獲得プロセスには、マーケティング部門や営業部門だけではありません。

マーケティングと販売チャネルはこのプロセスにおいて重要な役割を果たしますが、銀行業務における顧客獲得コストに貢献する可能性のある経費のリストは、それだけにとどまりません。

ここでは、顧客獲得コストの公式を簡単に分解し、どのコストが支出総額を構成しているかを示します:

- 従来の広告(ダイレクトメール、看板、テレビ、印刷広告)およびデジタルチャネル(Eメール、Google広告、ソーシャルメディア、インフルエンサーマーケティング)を含む、すべての広告およびマーケティング費用。

- 外注マーケティングサービスの費用(プロセスに関与する独立請負業者を含む

- マーケティングチームと営業担当者の給与と手数料

- マーケティング・ソフトウェアやウェブ分析ツールを含むソフトウェアのサブスクリプション

- その他の諸経費と運営費

そして、これらの経費をすべて考慮しない限り、見込み客を集めるために実際にかかる費用を正確に見積もることはできません。

もう一つ留意すべきことは、「良いCAC 」の普遍的な定義はないということです。

平均的な顧客獲得コストは、業界やビジネスモデルによって異なります。とはいえ、一般的に競争の激しい分野、つまり金融、製造、不動産業界では、平均よりも高いCACが期待できます。

銀行業における顧客獲得コスト追跡の重要性

顧客獲得コストは、銀行ビジネスの潜在的な成長と収益性を示す重要な指標です。この基本的なビジネス指標をモニタリングすることで、現在の銀行の顧客獲得戦略についてデータに基づいた洞察力を得ることができ、いくつかの特筆すべき利点があります:

- 様々なチャネルやキャンペーンのパフォーマンスと効果を測定し、今後のマーケティング活動についてデータに基づいた意思決定を行う。

- 新規顧客獲得のための最も効果的な戦略を決定し、投資収益率(ROI)を改善する。

- 顧客一人当たりの価値を評価し、利益率を改善することにより、収益性を向上させる。

- 銀行業界の平均と比較して、御社のCACがどの程度なのかを確認するための、業界競合他社に対するベンチマーキング

当たり前のことを言うかもしれませんが、新規顧客の獲得は必ずしも容易ではありません。競争の激しい多くの業界、特にデジタル・ディスラプターの急速な台頭を目の当たりにしている銀行業界はそうです。

その一例として、フィンテック市場だけでも現在3129億8000万ドルと評価されており、2030年には年平均成長率14%で5567億ドルに達すると予想されています。

しかし、厳しい競争は、銀行が潜在顧客を獲得する過程で直面する課題のひとつに過ぎません。

その他にも留意すべき点がいくつかあります:

- データ保護基準を満たし、規制を遵守することを含め、顧客データのプライバシーとセキュリティに関して、倫理的なビジネス慣行と厳格なコンプライアンス要件。

- カスタマージャーニー全体におけるパーソナライゼーションの欠如。

- モバイル・バンキング機能の限定は、金融サービスが直面する可能性のある主要なリスクのひとつである革新と適応の失敗をさらに指摘するものである。

銀行の顧客獲得コストを削減する7つの戦略

銀行の顧客獲得戦略の最適化に取り組む際、肝に銘じておくべきことは、CACの改善には2つの側面があるということです:

一方では、新規顧客獲得に関連するコストを削減する努力があり、もう一方では、価値の高い顧客を獲得することの重要性があります。

1. 顧客オンボーディング・プロセスにおける摩擦ポイントの排除

金融機関が最初に行うべきことの一つは、既存のデジタル・オンボーディング・プロセスを調査し、潜在顧客の離脱の原因となる摩擦点を探すことです。結局のところ、合理化されたオンボーディング・プロセスは、コンバージョンへの障壁を最小限に抑え、新規顧客の獲得数を増やし、全体的な顧客満足度を向上させます。

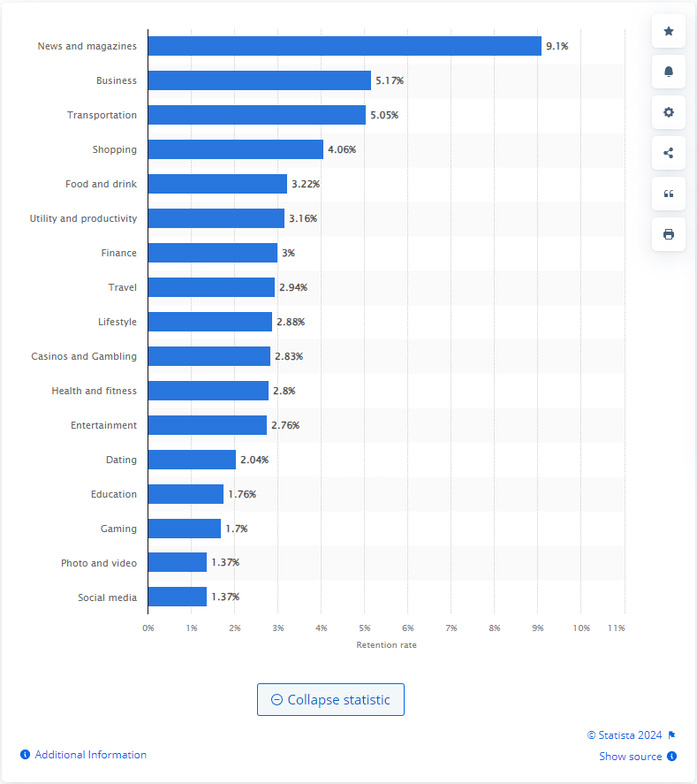

金融系モバイルアプリの30日時点のユーザー維持率は平均3%であることを覚えておいてください:

これは、リテール・バンクやその他の金融機関として、摩擦のないオンボーディング・エクスペリエンスを提供することの重要性をよく物語っています。

とはいえ、1つの摩擦が原因で顧客が離反することはほとんどありません。通常は、いくつかの要因が組み合わさって発生するものです。例えば、複雑なパスワードが必要で、本人確認に時間がかかる長いサインアップ・プロセスや、カスタマー・サービスの質の低さなど、カスタマージャーニーの重要な瞬間に発生するものです。

様々なタッチポイントでの顧客体験を把握し、カスタマージャーニーにおける潜在的な障壁を発見するには、信頼できるデータソースが必要です。Matomoのファンネルレポートは、ウェブサイト訪問者がどこで離脱しているかを正確に示すことができます。

2. マーケティング活動をよりパーソナライズする

特に、競争の激しい分野で見込み客の注目を集めるためには、ありきたりな体験が良いとは限りません。

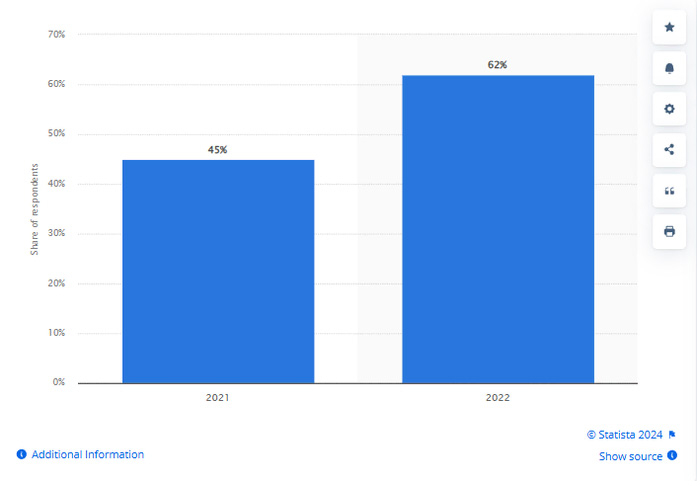

その上、過去6ヶ月以内にオンライン購入をした人の62%が、パーソナライズされていない体験をしたブランドは忠誠心を失うと答えています。

さらに衝撃的なのは、わずか1年前、この数字は45%だったということです。

マーケティング効率と販売戦略の改善に関しては、94%のマーケターがパーソナライズが鍵であることに同意しています:

行動セグメンテーションに支えられたパーソナライズド・マーケティングが、コンバージョン率を大幅に改善し、そして最も重要なこととして、獲得コストを削減できることは明らかです。

もちろん、オーディエンスのセグメントと詳細なバイヤーペルソナを作成せずに、ターゲットを絞ったパーソナライズされたマーケティングメッセージングを提供することは事実上不可能です。Matomoのセグメンテーション機能は、ウェブサイト訪問者をより小さなグループに分け、行動セグメンテーションのために必要なインサイトを得ることを可能にします。

3. オムニチャネルマーケティング戦略の構築

顧客の期待、行動、嗜好は常に進化しており、金融サービスはそれに応じて顧客獲得戦略を適応させることが極めて重要です。見込み客が好むチャネルで出会うことは、その大きな部分を占めます。

問題は、現代の銀行顧客はさまざまなチャネルを渡り歩く傾向があるということです。これが、カスタマージャーニー全体を通じて統一された体験を提供し、デジタルと対面での顧客対応とのギャップを埋めることがますます難しくなっている理由の1つです。

オムニチャネル・マーケティングは、進化し続ける顧客の期待に対応する方法を提供します:

このマーケティング戦略を採用することで、顧客がいる場所で対応し、幅広いデジタルチャネルやタッチポイントでシームレスなエクスペリエンスを提供することができます。

Matomoは、クロスチャネル分析やマーケティングアトリビューションに必要な正確でサンプリングされていないデータを提供することで、オムニチャネルの取り組みをサポートします。

4. ソーシャルメディアのプレゼンスに取り組む

ソーシャルネットワークは、数百万人(プラットフォームによっては数十億人)のアクティブユーザーを持つ、最も人気のある(そして成功している)デジタルマーケティングチャネルの一つです。

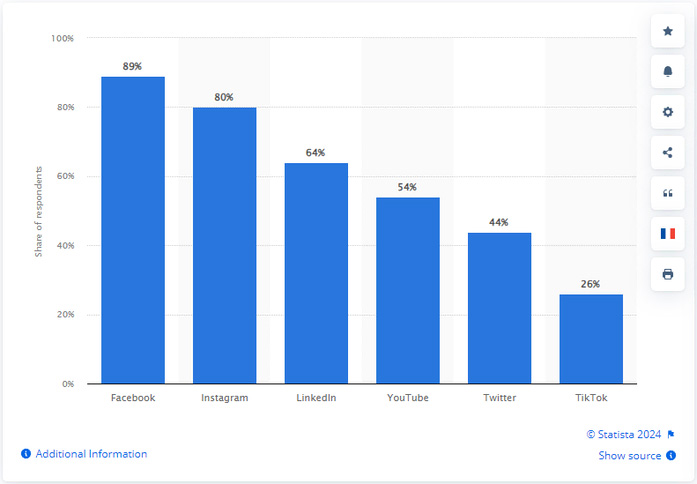

実際、マーケティング担当者の89%がソーシャルメディアマーケティングのメインプラットフォームとしてFacebookを使用していると回答しており、さらに80%がターゲットオーディエンスにリーチし、ビジネスを促進するためにInstagramを使用しています。

また、『銀行業界におけるソーシャルメディアの現状2023』報告書によると、銀行10行のうち9行(89%)がソーシャルメディアを重要視しており、さらに88%がソーシャルメディア・アカウントを積極的に利用しています。

つまり、銀行や金融のような伝統的に保守的な業界でさえ、自社のサービスを宣伝し、好みのチャネルで顧客と関わる上で、ソーシャルメディアが極めて重要な役割を果たすことに気づいているのだ:

金融セクターのビジネスにとって、ソーシャルメディアは露出を増やし、ウェブサイトへのトラフィックを促進し、新規顧客を獲得する優れた方法なのだ。

マルチチャネル活動の一環としてソーシャルメディアの可視性を向上させる準備ができている場合、マトモは、70の異なるプラットフォーム上のソーシャルメディア活動を追跡するのに役立ちます。

5. 顧客ロイヤルティと顧客維持に重点を移す

ここまでは、主に新規ビジネス関係の構築に焦点を当ててきました。しかし、新規顧客を獲得するために顧客獲得活動に投資するよりも、既存顧客を維持する方が一般的にコストが安いということを念頭に置いておく必要があります。

もちろん、顧客維持がCACに直接影響を与えることはありません。しかし、顧客維持によって顧客生涯価値が向上し、企業の収益と利益に貢献することができます。

だからといって、新規顧客を獲得する努力をやめるべきだと言っているわけではありません。

者になる動機付けになるかもしれません。

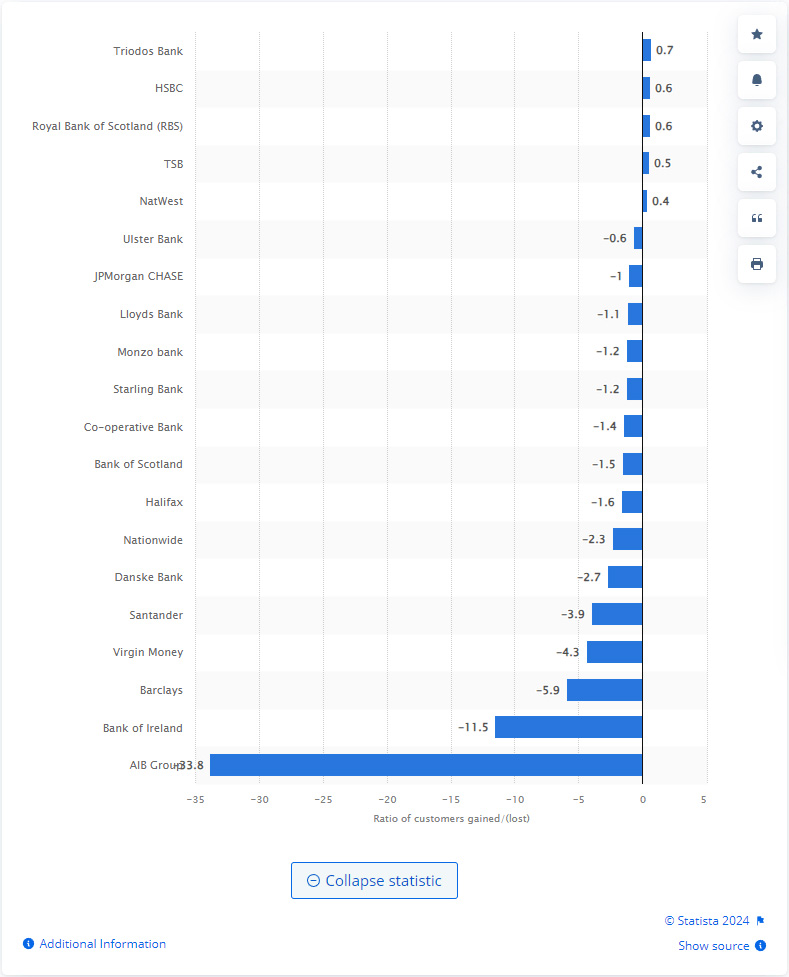

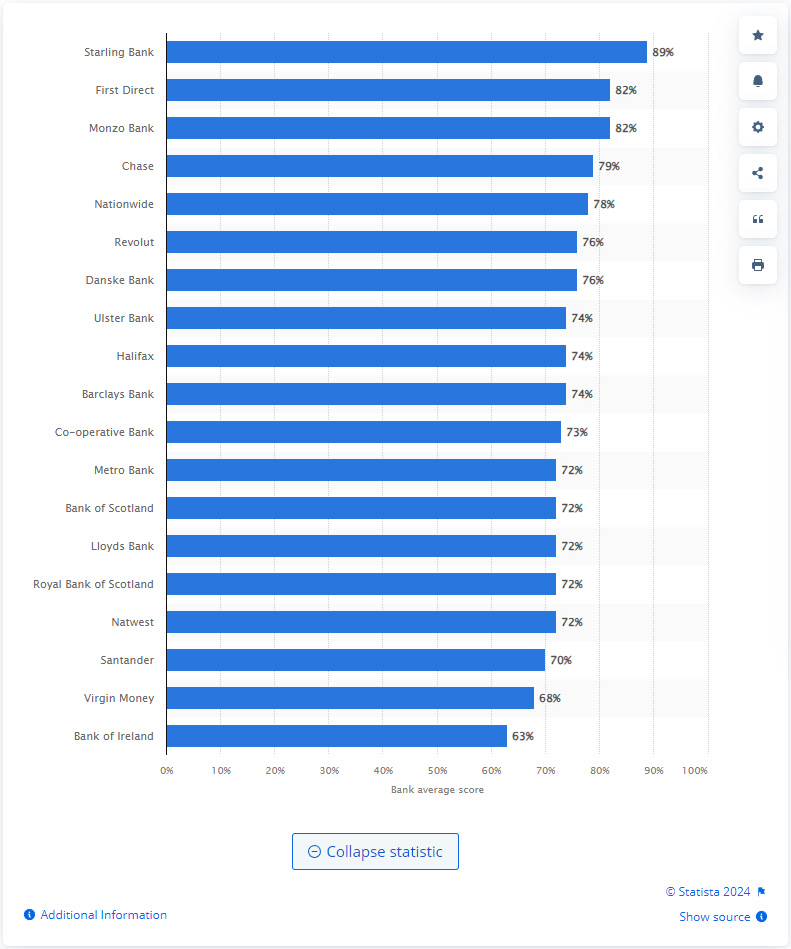

英国の大手銀行を対象とした顧客満足度調査が示すように、顧客が銀行の商品やサービスに満足すれば、その銀行を推薦する可能性が高くなります。

口コミによる積極的な推薦は、顧客獲得を促進する強力な手段となり得ます。顧客紹介プログラムを立ち上げ、ロイヤルカスタマーに新規顧客を紹介するインセンティブを与えることで、それを活用することができます。

6. さまざまな要素をA/Bテストして、効果のあるものを見つける

カスタマージャーニーを最適化し、より多くの顧客を惹きつけるターゲットを絞ったマーケティング活動を行うための基礎となるものです。

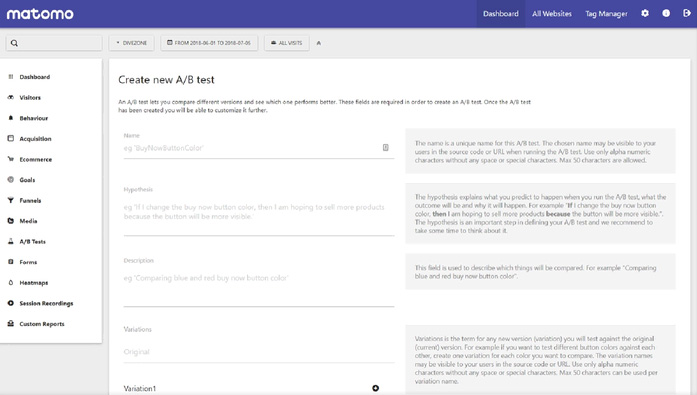

顧客獲得戦略を洗練させるために使用できるもう1つの実証済みの方法は、A/Bテストまたはスプリットテストです。

これは、マーケティングコンテンツの特定の要素(言語、CTA、ビジュアルなど)の異なるバージョンをテストし、ターゲットオーディエンスの共感を得られる最も効果的な組み合わせを決定するものです。

マーケティングキャンペーン以外にも、ウェブサイトやモバイルアプリの異なるバージョンをスプリットテストして、どのバージョンがコンバージョンにつながるかを確認することもできます。

MatomoのA/Bテスト機能は、ここで大いに役立ちます:

7. その他の関連する顧客獲得指標を追跡する

御社の収益性をより良く評価するためには、CACだけでなく、他の重要な指標、すなわち顧客生涯価値(CLTV)、解約率、投資利益率(ROI)を考慮する必要があります。

ここでは、CACに加えてモニタリングすべき最も重要なKPIを紹介します:

- 顧客生涯価値(CLTV:Customer Life Time Value)とは、1人の顧客が御社との関係期間を通じて生み出した収益を示すもので、顧客の収益性を示すもう1つの重要な指標です。

- 解約率(一定期間内に顧客を失う割合)は、顧客の維持状況を示す。

- 投資収益率(ROI):新規顧客の獲得に要した初期コストと比較して、新規顧客によって生み出された収益。

これらの指標は、手を取り合って機能する。顧客が生涯にわたって生み出す収益と、顧客獲得に関連するコストとの間には、バランスが必要です。

理想的には、CACと顧客解約率が低く、CLTVが高いことを目指すべきです。これは通常、財務の健全性と持続可能な成長の確かな指標です。

Matomoで銀行の顧客獲得コストを削減

新規顧客の獲得には、業種を問わず多くの時間とリソースが必要ですが、変化し続ける顧客の期待や需要に対応しなければならない金融セクターでは、さらに困難が伴います。

上記の戦略は、顧客の行動や嗜好を十分に理解することと組み合わせることで、銀行の顧客獲得コストを削減するのに役立ちます。

ウェブ分析を通じて顧客について多くのことを学び、その洞察力を顧客獲得プロセスのサポートやシームレスなオンライン・バンキング体験の提供に役立てることができます。

Googleアナリティクスに代わる、データサンプリングに依存せず、厳格なプライバシー規制に準拠した、使いやすいウェブ解析プラットフォームをお探しなら、世界中の100万以上のウェブサイトで利用されているMatomoをお選びください。

CTA: 今すぐ21日間の無料トライアルを開始し、Matomoのオールインワンソリューションが、プライバシーを尊重しながら、どのように新しい顧客を理解し、惹きつけることができるかをご確認ください。