2024年に利益を最大化する7つのフィンテック・マーケティング戦略

フィンテック投資は2021年に急増するも、その後の2年間は資金調達が急減しました。2023年のフィンテック投資額は-63%減少し、資金調達額では2017年以来最悪の年となりました。幸いなことに、修正はすぐに床につき、フィンテック業界は2024年に回復するでしょうが、企業は資金を確保するためにもっと努力しなければならないでしょう。

F-Primeの「2024年フィンテックの現状」レポートは、市場からの圧力と規制当局の監視の中、2023年を「規制オン、リスクオフ」の年と呼びました。資金調達は再び増加していますが、投資家はフィンテック・ベンチャーに規制遵守とより強力な成長実績を求めています。

ここでは、2024年に投資家が求める成長を生み出すための7つのフィンテック・マーケティング戦略を紹介します。

2024年におけるフィンテック・マーケティングの課題トップ

2023年に2017年以来最悪の世界的な投資不振に見舞われた後、フィンテックマーケターは現在の市場課題に適応するために目標を再調整する必要があります。規制当局の監視、閉鎖、収益性の明確な欠如が投資家に冷や水を浴びせ、ウォール街にとってフィンテックの蜜月は終わりました。

2024年にフィンテックのマーケティング担当者が直面する最大の課題は以下の通りです:

- 市場修正:ラウンド数が減少し、ラウンド間の期間が長くなる中、資金確保はフィンテック事業にとって大きな課題となっている。F-Primeの「2024年フィンテックの現状レポート」は、「2024年と2025年に大幅な営業停止が発生する可能性が高い」と警告しており、リソースと予算を効果的に配分することの重要性を強調している。

- 契約:2023年にVCからの資金調達が64%減少したことを除けば、現在フィンテック投資の大部分は決済部門が占めており、他の部門にとっては少ない資金から少ないシェアしか得られないことになる。

- 競争:金融業界の大企業は、新興企業による大きな破壊を乗り越え、ほとんどの場合、これまで以上に強くなっている。一方、投資家がAIに注目する中、フィンテックはウォール街で最もホットな商品ではなくなっている。

- 規制:フィンテックに対する規制当局の監視は2023年、特に米国で強化され、F-Primeのレポートにある「規制はオン、リスクはオフ」という要約の一因となった。

- 投資家の監視:市場や業界の課題が激化する中、投資家は短期的な成長ではなく、真の持続可能な収益性を示す「より安全な」ベンチャー企業に資金を投入している。

- 顧客ロイヤルティ:伝統的な銀行や金融の分野でも、顧客はよりニーズに合ったプロバイダーを求めるため、乗り換えが急増している。投資家が求める持続可能な成長を達成するためには、フィンテック新興企業は理想的な顧客像(ICP)を把握し、製品・サービスやフィンテックのマーケティング・キャンペーンをその顧客に合わせて調整し、顧客ライフサイクルを通じて顧客を維持する必要がある。

フィンテックのマーケティング担当者にとって朗報なのは、2024年には市場の調整が平準化するということです。F-Primeは「2024年に向けて、フィンテック市場は回復基調にある」とし、マッキンゼーは「2023年から2028年にかけて、フィンテックの収益は伝統的な銀行セクターのほぼ3倍のスピードで成長する」と予想しています。

しかし、投資家の信頼を取り戻すのは容易ではありません。F-Primeは、投資家が高パフォーマンスのフィンテック・ベンチャー、特に粗利率の高いベンチャーを優先していることを認めています。フィンテックのマーケティング担当者は、成長なら何でもいいという考え方を捨て、データ主導の最適化、成長、収益システムに切り替える必要があります。

7つのフィンテック・マーケティング戦略

フィンテック業界の現状と投資家の信頼が相対的に低いことを考えると、フィンテックのマーケティング担当者が優先すべきことは、持続可能な利益の新しい文化を構築することです。これは、優先順位を再考し、より長期的な野心を反映したマーケティング目標に切り替えることから始まります。

そこで、2024年に最も重要なフィンテックのマーケティング戦略を紹介します。

1. 成長よりも収益性を最優先します

成長至上主義から脱却するために、フィンテックマーケターは異なるKPIを最適化する必要があります。フィンテック企業は、顧客成長率のような指標を柔軟に変化させるのではなく、持続可能な収益性を測定するために、よりバランスの取れたアプローチを取る必要があります。

これは、新規顧客を獲得する一方で、既存顧客を維持し、その価値を最大化することを意味します。また、すべての人をターゲット顧客にしようとするのではなく、たとえユーザーベース全体が小さくなったとしても、最も価値のある見込み客をターゲットにすることに集中することも意味します。

収益性の最適化は、虚栄的な指標を適切な場所に置き、価値あるビジネスの成長を示すKPIをピンポイントで特定することから始まります:

- 売上総利益率

- 売上高成長率

- キャッシュフロー

- 月間アクティブユーザー数(トランザクションを完了したユーザーを「アクティブ」とする)

- 顧客獲得コスト

- 顧客維持率

- 顧客生涯価値

- 1ユーザーあたりの平均売上高

- 月間平均トランザクション数

- 平均トランザクション価値

より焦点を絞った顧客獲得戦略では、これらのインサイトをあらゆる企業レベルに反映させることができます。例えば、製品開発やカスタマー・エクスペリエンス(CX)において、顧客エンゲージメント、収益、リテンション、顧客サービスに優先順位をつけることができます。

すべてのマーケティング施策がこれらのKPIに向かっていることを確認するには、各チャネルの貢献度を正確に測定するアトリビューションシステムが必要です。

マーケティングアトリビューション(別名マルチタッチアトリビューション)は、カスタマージャーニーにおけるあらゆるタッチポイントを測定し、収益を促進したことを正確に評価するために使用されるべきです。これにより、チャネルやキャンペーンに適切な予算を割り当てることができ、ビジネスに真の価値を付加することができます(例:ソーシャルメディアマーケティングとコンテンツマーケティング)。

例: Mastercardがデジタルバンクの1,000万人の高付加価値顧客の獲得を支援

たとえば、Mastercardはラテンアメリカのデジタル銀行が、顧客獲得にとどまらない持続可能な成長を達成できるよう支援しました。このフィンテック企業は、ターゲットを絞った顧客獲得と収益性の高いエンゲージメント指標を通じて収益を増やしたいと考えていました。

戦略には以下が含まれます:

- 高付加価値顧客にターゲットを絞った獲得戦略

- 顧客単価の向上

- 顧客獲得コストの削減

- 顧客維持

その結果、Mastercardのアドバイザーは、このフィンテック企業が2年間で1,000万人の新規顧客を獲得するのを支援しました。さらに重要なことは、顧客獲得コストを13%削減しながら、顧客支出を28%増加させ、より持続可能で収益性の高い成長モデルを構築したことです。

2. ウェブとアプリの解析を使って、ユーザーが離脱する前にやる気を起こさせます

エンゲージメントは顧客維持と生涯価値の鍵です。大切な顧客が離脱するのを防ぐには、彼らが興味を失う初期の兆候を示しているにもかかわらず、あなたのインセンティブ戦術(プロモーション、報酬、マイルストーンなど)をまだ受け入れているときに介入する必要があります。

ウェブとアプリのアナリティクスを統合することで、解約パターンを特定し、離脱につながる一連の行動を突き止めることができます。例えば、月に1度しかログインしない、1つのダッシュボードしか利用しない、一定のトランザクションレートを下回る顧客は、解約のリスクが高いと判断できるかもしれません。

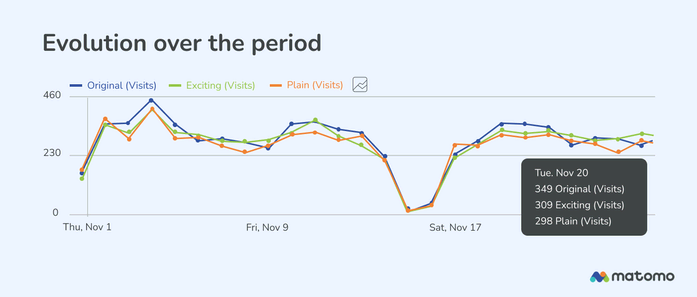

ウェブやアプリの解析にMatomoのようなツールを使えば、このような離脱の初期兆候を検知することができます。離脱リスクを特定したら、トリガーを作成して自動的にリエンゲージメントキャンペーンを実施することができます。また、CRMやセッションのデータを使ってキャンペーンをパーソナライズし、離脱の原因に直接対処することもできます。例えば、価値あるコンテンツや取引率を高めるインセンティブなどです。

例: Dynamic Yieldによるフィンテックのリエンゲージメント事例

このDynamic Yieldのケーススタディでは、ある大手フィンテック企業が顧客の支出パターンを利用して、離脱の可能性が最も高い顧客を特定しています。同社は、パーソナライズされたアプリ内メッセージで自動キャンペーンを設定し、取引率を高めるために期限付きのインセンティブを提供しました。

完全に自動化されたリエンゲージメント・キャンペーンにより、このフィンテック企業は、価値あるエンゲージメントと収益を促進するアクションを通じて顧客維持を向上させました。

3. 最も価値のある顧客が通る道を特定します

最も価値のある顧客のためにオンライン・ジャーニーをカスタマイズできるのに、なぜ全員にウェブ体験を最適化するのでしょうか?顧客セグメンテーションを使って、最も価値のある顧客に共通する興味や習慣を特定しましょう。行動を起こす前に訪れたページやコンテンツから、顧客について多くのことを知ることができます。

これらの洞察力を利用して、最も価値のある顧客と同じ顧客行動を示す見込み客の動機付けとなるファネルを最適化しましょう。

Matomoで20〜40%多くのデータを取得

Googleアナリティクスや多くの類似ツールの最大の問題の一つは、データのサンプリングにより不正確なデータを生成することです。一定量のデータを収集すると、Googleは完全で正確なインサイトを提供する代わりに、推定値をレポートします。

これは、不正確なデータに基づいて重要なビジネス上の意思決定を行っている可能性があることを意味します。さらに、投資家がフィンテックを取り巻く不確実性に神経質になっているとき、彼らが最も望まないのは不正確なデータです。

Matomoは、データサンプリングを一切使用しない、Googleアナリティクスに代わる信頼性の高い正確な解析ツールです。ウェブ解析データに100%アクセスできるため、信頼できる洞察力に基づいてあらゆる意思決定を行うことができます。Matomoを使用すると、Googleアナリティクスに比べて20%から40%多くのデータにアクセスすることができます。

Matomoを使えば、自信を持ってマーケティング活動の全体像を明らかにし、潜在的な投資家に信頼できるインサイトを提供することができます。

4. マーケティングオートメーションでオンボーディングの離脱を減らします

オンボーディングの離脱は、顧客獲得コストに見合うリターンを得るチャンスを失わせます。また、オンボーディングプロセスを完了できなかったユーザーと長期的な関係を築くこともできません。

オンボーディングプロセスはまた、顧客の第一印象を決め、継続的な体験の前例となります。

魅力的なオンボーディング・エクスペリエンスは、より多くの潜在顧客をアクティブ・ユーザーに変え、リピート・エンゲージメントと価値あるアクションにつなげます。

例: MaxioはGUIDEcxでオンボーディング時間を30%短縮

オンボーディング最適化のスペシャリストであるGUIDEcxは、Maxioのオンボーディング時間を6週間短縮することに成功しました。

オンボーディングのスケジュールが短縮されたことで、より多くの顧客がキックオフコールの間に成約を約束するようになりました。一方、自動化されたタスクを20%増加させることで、同社はキャパシティを40%増加させました。

5. パーソナライゼーションでTTFVの価値を高めます

TTFV(Time to First Value)は、オンボーディング最適化のための重要な指標ですが、一部の行動は他の行動よりも価値があります。新規ユーザーのエクスペリエンスをパーソナライズすることで、彼らの最初のアクションの価値を高め、貴社のフィンテック製品/サービスを使い続けるモチベーションを高めることができます。

オンボーディング・プロセスは、新規顧客についてより深く知り、彼らの特定のニーズに対して最もやりがいのあるユーザー体験を提供する機会なのです。

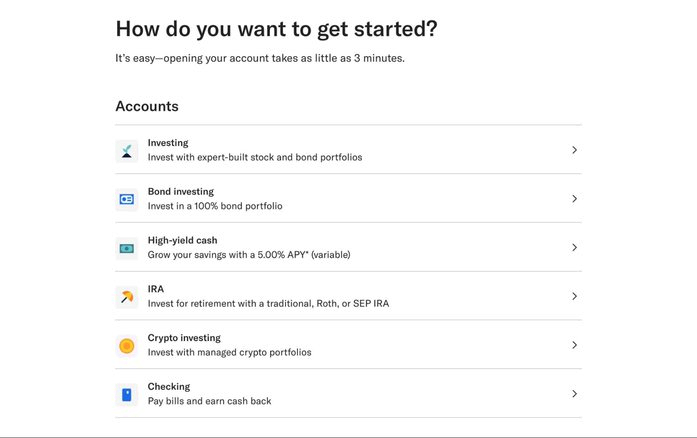

例: Bettermentは、ユーザーがすぐにお金を使えるように支援します。

Bettermentは、典型的なEメールサインアッププロセスの代わりに、迅速でパーソナライズされたオンボーディングシステムを導入しました。このアプリは、新規顧客がオンボーディング中に最初の取引を最適化し、すぐにお金を使えるようにしたいと考えています。

新規利用者が目標を選択し、適切な口座を設定し、目標達成に最適なポートフォリオを選択するよう促すことで、パーソナライズされた体験を提供します。数分以内に最初の投資を完了することができ、専門家による財務アドバイスもクリックひとつで受けることができます。

Matomoで口座開設を最適化します

Bettermentのようなサインアッププロセスを作成し最適化するには、完全なコンバージョン率最適化(CRO)ツールキットを備えた解析システムが必要です。

Matomoには、ユーザーエクスペリエンスを最適化し、サインアップを増やすために必要なCRO機能がすべて含まれています。ヒートマップ、セッション記録、フォーム解析、A/Bテストにより、自信を持ってデータに基づいた意思決定を行うことができます。

6. ゲーミフィケーションを使用して製品エンゲージメントを促進

ゲーミフィケーションは、より魅力的な体験を生み出し、顧客が製品を使い続けるモチベーションを高めることができます。重要なのは、価値ある行動、エンゲージメント時間、目標達成、そして大きな達成につながる小さな目標に報酬を与えることです。

ゲーミフィケーションが最も効果的なのは、他者(例えば雇用主)の目標ではなく、個人が自ら設定した目標の達成を支援するために使用する場合です。このことは、なぜゲーミフィケーションがフィンテックの経験にとって非常に価値があるのか、そして効果的なゲーミフィケーションを商品やサービスに導入する方法を説明するのに役立ちます。

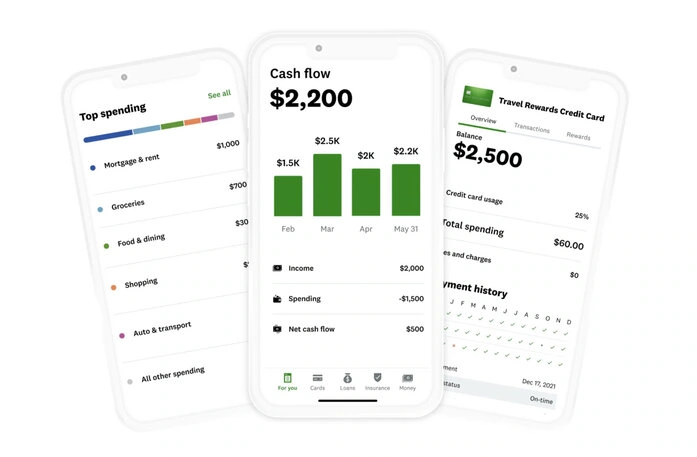

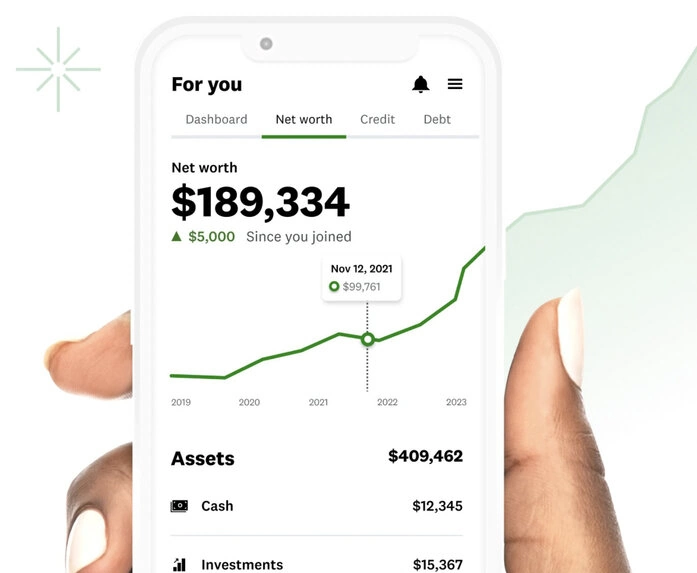

例: Credit Karmaが個人金融をゲーム化

Credit Karmaは、ユーザーの信用を向上させ、純資産を築く手助けをし、体験全体をさりげなくゲーム化しています。

ユーザーは、財務目標を設定し、すべての口座をリンクして、資産を一箇所で追跡することができます。このアプリは、資産、負債、投資のすべてが次の富に貢献し、追跡しやすい1つの数字として、ユーザーが「あなたの富が成長するのを見る」のに役立ちます。

7. ロイヤリティ・プログラムをパーソナライズしてリテンションとCLVを高めます

ロイヤルティプログラムは、ゲーミフィケーションと同様の心理を利用し、エンゲージメントを高め、報酬を与えます。一般的に、重要な違いは、自分自身で報酬を得るのではなく、顧客の長期的なロイヤリティに対して直接報酬を与えることです。

とはいえ、ゲーミフィケーションやパーソナライゼーションの要素をロイヤルティプログラムに導入することもできます。

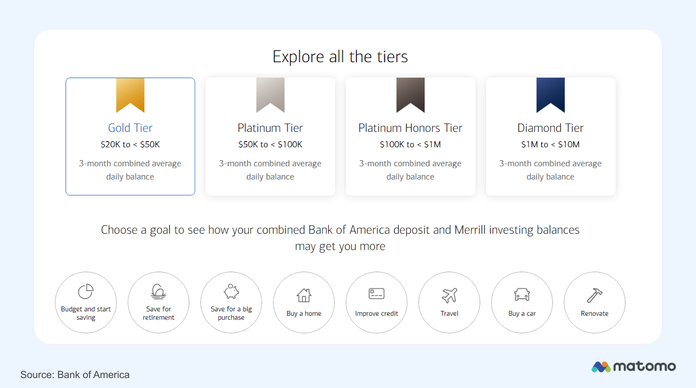

例: バンク・オブ・アメリカのプリファード・リワード

バンク・オブ・アメリカのプリファード・リワード・プログラムは、顧客の支出、貯蓄、借入の合計に応じて報酬を与える段階的な報酬システムを導入しています。

このプログラムは、銀行を利用するすべての顧客にインセンティブを与え、最も積極的な顧客には報酬を増額します。また、顧客は個人的な財務目標(例:退職後の貯蓄など)を設定し、どの特典が最も得かを確認することもできます。

結論

フィンテック・マーケティングは、2024年の投資家の新たな優先事項に追いつく必要があります。パンデミック前の話題は終わり、規制当局の監視が強化され、セキュリティ侵害が多発し、市場が回復に足踏みする中、投資家は慎重な姿勢を崩していません。

投資家と消費者の信頼を勝ち取るには、フィンテック企業は成長至上主義を捨て、長期的な収益性を追求するマーケティング哲学に切り替える必要があります。これは不安定な市場において投資家が求めるものであり、顧客がお金を扱う企業に求めるものであることは間違いありません。

Matomoの強力な機能と正確なレポートで、マーケティング活動の全体像を把握しましょう。100万を超えるウェブサイトから信頼されているMatomoは、コンプライアンス、正確性、実用的な洞察力を促進し意思決定を改善する強力な機能で選ばれています。

今すぐ21日間の無料トライアルを開始。クレジットカードは不要です。