バンキング・データ戦略 – ゼロ・パーティ、ファースト・パーティ、セカンド・パーティ、サード・パーティ・データの入門書

銀行は私たちの最も機密性の高い情報を保有しています。すべての取引、ローン申請、口座残高は、顧客の生活に関するストーリーを物語っています。GDPRと銀行規制の下では、この情報の保護はオプションではなく、不可欠です。

しかし、銀行は顧客により良いサービスを提供するために、どのようにサービスを利用しているかを理解する必要もあります。その解決策は、さまざまな種類のバンキング・データを理解し、それぞれを責任を持って取り扱う方法にあります。顧客との直接のやり取りから市場調査に至るまで、各データソースは特定の目的を果たすものであり、それぞれ独自のプライバシー管理が必要です。

銀行がそれぞれの種類のデータをどのように効果的に利用できるかを考える前に、それぞれのデータの主な違いを見てみましょう:

| データタイプ | 内容 | 銀行の例 | 法的考慮事項 |

|---|---|---|---|

| ファーストパーティ | 顧客が直接サービスとやり取りしたデータ | 取引記録、サービス利用パターン | 異なる法的根拠が適用される(契約、法的義務、正当な利益) |

| ゼロパーティ | 顧客が積極的に提供する情報 | 希望する内容、金融目標 | 自発的であっても特定の法的根拠が必要;プロファイリングを含む可能性がある |

| セカンドパーティ | 正式なパートナーシップを通じて共有されるデータ | パートナーからの保険履歴 | PSD2および特定のデータ共有規制を遵守する必要がある |

| サードパーティ | 外部プロバイダーからのデータ | 市場分析、人口統計データ | ソースに関する適切な調査と特定の透明性措置が必要 |

ファースト・パーティ・データとは?

ファースト・パーティ・データは、顧客がバンキング・サービスを実際にどのように利用しているかを明らかにします。誰かがオンライン・バンキングにログインしたり、ATMからお金を引き出したり、カスタマーサービスと話したりすると、実際のバンキング習慣に関する貴重な情報が作成されます。

このような直接対話のデータは、真の顧客行動を示すため、仮定や市場調査よりも信頼性が高いと証明されます。銀行がこの情報を処理するには、特定の法的根拠が必要です。基本的なバンキング・サービスは契約上の必要性に該当し、不正行為の検出は法律で義務付けられています。マーケティング活動には、顧客の明確な同意が必要です。重要なのは、どのような情報をなぜ処理するのかについて、顧客に対して透明性を保つことです。

まずは、特定の目的に必要な情報のみを収集することから始めましょう。情報を安全に保管し、プライバシー設定によって顧客が明確にコントロールできるようにします。このアプローチは、GDPRのデータ最小化原則に基づくプライバシー要件を満たすのに役立つと同時に、信頼を築きます。

ゼロ・パーティ・データとは?

ゼロ・パーティ・データは、顧客が金融上の目標や嗜好に関する情報を積極的に共有することで生まれます。顧客の行動を観察することで得られるファースト・パーティ・データとは異なり、ゼロ・パーティ・データは直接的なコミュニケーションを通じて得られます。顧客は退職後の計画、コミュニケーションの好み、サービスに関するフィードバックなどを共有するかもしれません。

インタラクティブなツールは、このような交流の機会を自然に生み出します。退職金計算ツールは、顧客の経済的目標を明らかにしながら将来計画を立てるのに役立ちます。予算プランナーは、パーソナライズされたアドバイスを通じて即座に価値を提供します。顧客が明確な利点を見出せば、自分の好みを共有する可能性が高まります。

しかし、自発的な共有は無制限の使用を意味しません。目的制限に関するICOのガイダンスは、自由に共有された情報にも適用されます。データをどのように使用するかを顧客に正確に伝え、各情報を収集する具体的な理由を文書化し、個人データの更新や削除を簡単に行えるようにします。

定期的な見直しは、顧客が共有した情報がまだ必要であることを確認するのに役立ちます。これは、GDPRの要件とデータ管理に関する顧客の期待の両方に合致します。自発的な情報を他の顧客データと同じように慎重に扱うことで、銀行は永続的な信頼を築きます。

セカンドパーティデータとは?

セカンド・パーティ・データは、銀行と信頼できる企業との正式なパートナーシップから得られます。例えば、銀行が保険会社と連携して、共有顧客の金融ニーズをより良く理解するような場合です。

このようなパートナーシップは、顧客のプライバシーを保護するために慎重な計画が必要です。ICOのData Sharing Codeは明確なガイドラインを提供しています。両組織は共有開始前に、共有するデータ、保護方法、保管期間について合意しなければなりません。

透明性は、こうした取り決めに対する信頼を築きます。計画されているデータ共有について、事前に顧客に伝えます。どのような情報を共有し、それがどのようにより良いサービスの提供に役立つかを説明します。

定期的な監査により、両パートナーが高いプライバシー基準を維持していることを確認します。共有されたデータを定期的に見直し、その必要性と適切な保護を確認します。プライバシー基準が低下した場合は、パートナーシップを調整または終了できるようにしておきます。顧客データを保護する責任は、パートナーと共有する情報にも及ぶことを忘れません。

成功するパートナーシップは、サービスの向上と熱心なプライバシー保護のバランスを取っています。適切に行われれば、銀行は顧客のニーズをより深く理解することができ、同時に銀行との信頼関係を維持することができます。

第三者データとは?

サード・パーティ・データは、銀行やそのパートナー以外の外部ソースから得られます。市場調査会社、データ解析会社、経済調査機関は、銀行がより広範な市場動向を理解するのに役立つこれらの情報を収集し、販売しています。

こうしたデータは、より広範な金融情勢に関する知識のギャップを埋めるのに役立ちます。例えば、サードパーティのデータから、異なる年齢層や地域における消費者の支出パターンの変化が明らかになるかもしれません。また、顧客がさまざまな金融サービスをどのように利用しているかを示したり、特定の層における新たなバンキング嗜好を浮き彫りにしたりすることもできます。

しかし、サードパーティのデータは、使用する前に慎重な評価が必要です。銀行が直接収集した情報ではないため、その品質と個人情報保護法の遵守の両方を確認する必要があります。まず、プロバイダーがどのようにデータを収集し、適切な同意を得ているかを確認することから始めましょう。データソースと収集方法を明確に文書化しているプロバイダーを探しましょう。

サードパーティのデータ・プロバイダーによって、品質は大きく異なります。購入前に考慮すべき主な質問をいくつか挙げます:

- データは最近のものか?

- どのように収集されたのか?

- どのようなプライバシー保護がなされているか?

- データの更新頻度は?

- どの市場セグメントをカバーしているか?

サードパーティデータが、既存の情報以上の価値を本当に付加するものなのかを検討します。多くの銀行は、ファーストパーティデータをより効果的に解析することで、同様のインサイトを得ることができると考えています。サードパーティデータを使用する場合は、使用理由を文書化し、データソースについて透明性を確保します。

銀行データ戦略の策定

明確なデータ戦略は、銀行が顧客のプライバシーを保護しながら情報を収集し、効果的に利用するのに役立ちます。これが最も重要なのは、ファーストパーティデータ、つまり顧客のバンキング活動から直接得られる情報です。

まず、既にどのようなデータを持っているかを理解することから始めましょう。多くの銀行は、日々の取引、ウェブサイト訪問、顧客サービスとのやり取りを通じて貴重な情報を収集しています。新しいデータソースを追加する前に、これらの既存のデータソースを見直しましょう。多くの場合、必要な洞察力は既に得られており、整理する必要があるだけです。

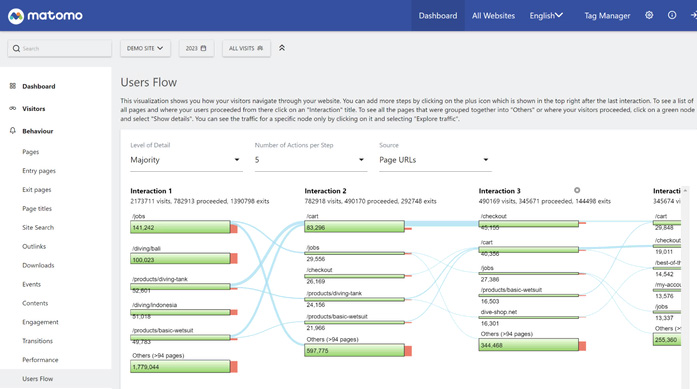

各種データを特定の目的にマッピングします。例えば、取引データは不正行為の検出やサービス提案の改善に役立つかもしれません。ウェブサイト解析では、顧客がどの銀行機能を最も利用しているかを明らかにすることができます。各データ・ポイントは、顧客のプライバシーを尊重しつつ、明確なビジネス目的に役立つものでなければなりません。

強力なデータ品質基準は、より良い意思決定をサポートします。顧客情報を定期的に更新し、古い記録を削除するプロセスを構築します。データの正確性を頻繁にチェックし、システム全体で一貫したフォーマットを維持します。これらの実践は、インサイトが現実を確実に反映するのに役立ちます。

戦略とは、何をしないかを選択することであることを忘れてはなりません。ありとあらゆるデータを収集する必要はありません。顧客のプライバシーを守りつつ、より良いサービスを提供するのに役立つ情報に集中しましょう。

複数のデータソースを管理する

銀行は、顧客との直接のやり取りから市場調査まで、多くの種類のデータを扱っています。それぞれのデータソースは特定の目的に役立ちますが、それらを効果的に組み合わせるには、慎重な計画とGDPRやePrivacyなどの規制への的確な注意が必要です。

ファーストパーティデータは貴社の基盤を形成します。顧客が実際にどのようにサービスを利用し、銀行に何を求めているかがわかります。この直接的なインタラクション・データは、仮定ではなく実際の行動を反映するため、最も価値があります。顧客が残高を確認したり、送金したり、ローンを申し込んだりする際には、銀行サービスをどのように利用しているかを正確に示してくれます。

ゼロ・パーティ・データは、これらのインタラクションにコンテクストを加えます。顧客が金融上の目標や嗜好を直接共有することで、彼らの行動の背後にある「理由」を理解することができます。この洞察は、より良いサービスの形成に役立ちます。例えば、顧客が住宅を購入する予定であることが分かれば、適切なタイミングで適切な貯蓄ツールや住宅ローン情報を提供することができます。

セカンド・パーティのパートナーシップは、特定の知識のギャップを埋めることができます。信頼できるパートナーと協力することで、顧客がより広範な金融生活をどのように管理しているかが明らかになるかもしれません。しかし、顧客にとって明確な価値がある場合にのみ、パートナ ーシップを追求することです。こうした関係については常に明確に説明し、共有する情報は慎重に保護します。

サードパーティ・データは、市場背景の提供に役立つが、選択的に使用することです。外部の市場調査は、より広範なトレンドや機会を浮き彫りにすることができます。しかし、このデータは、顧客との直接のやり取りから得られる情報よりも信頼性が低いことが多いです。このようなデータは、自社の顧客洞察力の代わりではなく、それを補完するものと考えましょう。

データソースを組み合わせる際には、以下の原則に留意します:

- 顧客との直接対話を優先する

- サービスを向上させる情報に重点を置く

- ソース間で一貫したプライバシー基準を維持する

- 各インサイトの出典を文書化する

- 各ソースが付加価値を与えているか定期的に見直す

- プライバシーやデータの専門家と連携し、顧客情報が適切に取り扱われるようにする。

Matomoでウェブ解析戦略を強化します

金融業界では、データ管理とプライバシー規制を乗り越えるために、強力でコンプライアンスに準拠したウェブ解析の価値がますます高まっています。Matomo は、銀行や金融機関の要件を満たす、設定可能なプライバシー中心のソリューションを提供します。

Matomoは御社の組織を以下のように支援します:

- 正確でGDPRに準拠したウェブデータの収集

- ウェブ解析を既存のツールやプラットフォームと統合する

- 解析データの完全な管理

- ユーザーのプライバシーを損なうことなく洞察力を得る

Matomoは世界最大級の銀行や金融機関から信頼されています。Matomoを30日間無料でお試しいただき、プライバシー重視のアナリティクスが、コンプライアンスとユーザーの信頼を維持しながら、いかに必要なインサイトを得られるかをご確認ください。